有问题搜一下~

有问题搜一下~

近日,蛋壳公寓问题消息四起,作为蛋壳租金贷业务合作方的微众银行发出公告,对已被迫搬离的租户,可登录“微众银行租住消费贷款”公众号,回复“信息登记”,该行将尽快核实确认,协助解决租赁纠纷。同时微众银行表示至少在2021年3月31号前,租客的征信将不受影响。

对于租客目前的居住权,微众银行表示根据租客与蛋壳公寓签署的《房屋代理租赁合同》称,“您和业主已形成租赁关系,并已预付租金,享有合法居住权。建议在已付租期间继续居住,保障权益。同时,如果合法权益受到侵害(如强制清退、断水、断电等情况),建议租客通过法律途径维护正当权益。”

微众银行还表示注意到有第三方以替租客办理贷款结清手续等名义向租客收取款项,提醒租客不要轻信,以防上当受骗。

此外,对于银行来说,或面临逾期和不良的问题,西南财经大学金融学院数字经济研究中心主任陈文向记者表示,银行和借款人是形成债权和债务的关系,理论上来讲,如果中间没有恶意欺诈,银行的债券是受保护的。但如果租客没法继续享受租房的权益,很有可能面临几方互相推卸责任的局面,从而影响对银行的还款,造成银行的逾期和不良的问题。

“租金贷”是问题主因 蛋壳租金比例远超监管红线

蛋壳目前最大的问题无疑是"租金贷","租金贷"指的是租客在与长租公寓企业签下租赁合同的同时,与该企业合作的金融机构签订贷款合同,由该金融机构替租客支付全年房租,租客向该金融机构按月还清租房贷款,相应的贷款利息一般由长租公寓企业代为支付。

此前2019年12月,住房和城乡建设部、国家发展改革委、公安部、市场监管总局、银保监会、国家网信办等6部门联合印发了《关于整顿规范住房租赁市场秩序的意见》,明确提出各地方指导住房租赁企业在银行设立租赁资金监管账户,将租金、押金等纳入监管账户;住房租赁企业租金收入中,住房租金贷款金额占比不得超过30%,超过比例的应当于2022年底前调整到位。

从蛋壳此前披露的招股说明书来看,其使用租金贷的比例显然是高于30%的。招股书显示,2017年,蛋壳公寓用户使用租金贷的比例为91.3%,2018年和截至2019年前9个月,分别为75.8%、67.9%,贷款金额分别为9.38亿元、21.27亿元、31.57亿元;同期,蛋壳公寓在租金贷方面的利息支出分别为0.52亿元、1.53亿元、1.76亿元。

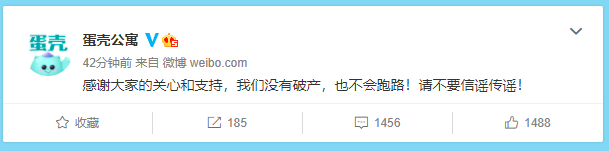

今日蛋壳公寓通过其官方微博对是否破产做出回应:“感谢大家的关心和支持,我们没有破产,也不会跑路!请不要信谣传谣!”

蛋壳公寓公关部称,属于谣言。公司目前的确遇到资金困难的情况,但正在积极进行处理。租客和房东等问题,也在积极应对,蛋壳公寓承诺绝不会跑路,请大家放心。这是一个新兴行业还希望社会各方给予支持和理解。

公开资料显示,蛋壳公寓于2020年1月于美国纽交所上市,按照发行价,承销商行使超额配售权后,蛋壳公寓总计募集资金超1.49亿美元,市值可达27.4亿美元,成为2020年登陆纽交所的第一支中概股。招股书显示,2017年、2018年和2019年前三季度,蛋壳公寓分别净亏损2.72亿元、13.70亿元和25.16亿元,三年净亏损累计超40亿元。2020年第一季报显示,蛋壳营收达19.40亿元,同比增长62.5%。

值得注意的是有持牌消金机构也被租金贷其拖累。今年6月,多位借款人在互联网品台投诉在互联网长租运营平台北京美丽屋美丽租房时,通过晋商消费金融办理了租金贷。但在办理退租成功后,晋商消费金融却继续从其个人账户中扣除款项,并发送催收信息,甚至导致个人征信逾期。

但与此同时,也有持牌机构还在入局,6月16日,兴业消费金融在官方微信公众号上发文称,为了响应国家“六稳六保”的号召,保障和支持就业、特别是应届大学毕业生的就业,日前,兴业消费金融推出了“立业计划”,并在上海地区推广试点。

行业监管机制需要打补丁 防止资金错配

对于长租公寓存在等类似种种乱象问题,北京市盈科(深圳)律师事务所合伙人律师黄梦佳近日撰文指出,说到底是行业监管机制跟不上的结果。因此,对一些显著的漏洞,必须及时打上补丁。另外,频繁“爆雷”也说明对行业运行情况,监管部门缺少系统的掌握,有必要进一步完善相应的租赁合同网签备案制度,提升租赁市场的能见度。

陈文也向记者表示,从场景接入来看,租金贷还是一个不错的场景,但目前面临的是租金贷产品的交易结构和资金结构越来越复杂,存在较大的隐蔽性问题。所以银行在产品合作方面,需要强化资金监管,防止形成资金错配。

麻袋研究院高级研究员苏筱芮在接受记者采访时也表示,从更宏观的角度来看,租金贷的问题不止是个体公司的问题,更是实体行业急功近利的表现,企业希望通过获取更多的资金来进行快速的扩张,未来在这方面还需要更多的监管。

对于租金贷和长租公寓的问题,今年9月住建部就《住房租赁条例(征求意见稿)》向社会公开征求意见,明确对“租金贷”、对于长租公寓“高进低出、长收短付”等经营风险做出相关规定。

《征求意见稿》明确提出,支持金融机构对住房租赁的金融产品和服务,支持发展房地产投资信托基金,支持住房租赁企业发行企业债券、公司债券、非金融企业债务融资工具等公司信用类债券及资产支持证券,专门用于发展住房租赁业务。

意见还指出,住房租赁企业不得以隐瞒、欺骗、强迫等方式要求承租人使用住房租金贷款,不得以租金优惠等名义诱导承租人使用住房租金贷款,不得在住房租赁合同中包含租金贷款相关内容;住房租赁企业存在支付房屋权利人租金高于收取承租人租金、收取承租人租金周期长于给付房屋权利人租金周期等高风险经营行为的,房产管理等部门应当将其列入经营异常名录,加强对租金、押金使用等经营情况的监管。

对于防范“租金贷”跑路,上海市房地产经纪行业协会此前也发布了《住房租赁市场风险提示》,提醒房东、租客在租房过程中警惕收房租金过高或出租金过低,避免因公司“爆仓”、“跑路”遭受损失;防范“租金贷”风险,同时要选择选择信誉良好的公寓品牌、注意支付周期越长风险越大、采用规范的合同文本。

来源:财联社

卡片推荐 更多

换一批

关于信用卡、贷款的高质量交流社区

相关文章更多

银保监会点名六类消保乱象:银行理财承诺保本保收益等在列 401 全网独家!千万回血攻略,11月信用卡这样刷 4072 妻子刚去世,丈夫就被电话讨债?招行被质疑泄密家庭信息! 870 9年老牌P2P宣布转型!母公司彻底转型金融科技公司 1988 银保监会:金融创新不能形成寡头垄断 372 2021温暖升级的背后:浦发可能遇到了大麻烦 5773 消息!央行数字货币研究所与拉卡拉合作 753 内控管理严重缺失!交通银行被罚近3000万! 530 曝35款APP违规!壹钱包、立刷等被点名! 1394 罕见大罚单!工行被罚705万,暂停业务半年! 1964